安全引出率は、FIRE後の生活において重要なポイントです。

よく、「4%ルールで取り崩すといい」と言われていますが、なぜ4%の引出率が適切なのか、丁寧に説明された文章を見かけません。

この記事では、

- なぜ4%と言われているのか

- 本当に4%が適切なのか

- 日本でも4%ルールは使えるのか

FIREに失敗しないための引出率について丁寧に説明します。

安全引出率とは?

安全引出率とは、資産を使い果たすことなく、資産から毎年引き出すことができる金額の割合のことです。

資産が1億円で安全引出率が4%とすると、400万円引き出すことができます。

FIREの準備をしている人は、安全引出率からFIREまでにどれだけの資金を貯蓄する必要があるかを計算できます。

例えば、資産から年間400万円を引き出したい場合、安全引出率が4%であれば、退職前に1億円を貯蓄する必要があります。

安全引出率は何%なのか?

実はこの安全引出率は、人それぞれの状況で変わります。具体的には、投資する資産のポートフォリオと退職後の年数によって変わります。つまり、安全引出率は4%がいい、と言えるほど単純ではありません。

また、当然ですが資産は運用させる前提です。資産を運用して増やしながら、生活費を引き出すことを想定してまいます。

「安全引出率は何%?」という問いに対する答えは、

「約4%、おそらく3~6%の範囲、寿命に近付くとともに引出率は上げることができる」となります。

(この数字については、のちほど詳しく説明します。)

もし引出率の設定に失敗すると、FIRE後に資金がなくなることを意味するため、保守的なFIRE達成者はこの範囲の下限に近い安全引出率を選択することが無難です。

安全引出率に関する研究

4%ルールの発見

引用:Determining Withdrawal Rates Using Historical Data

まずは1994年に発表された、ベンゲン氏の論文です。

この論文では、株式50%、債券50%のポートフォリオを想定し、過去のどの時期(大恐慌やインフレ期を含む)にリタイアしても30年間資産が枯渇しない安全な引出率を調査しました。

この論文のポイントは以下の通り。

- 初年度に資産の4%を引き出し、次年度以降はインフレ率に合わせて額を調整していけば、最悪の歴史的シナリオでも30年以上資産が維持できる。

- 株式が50%未満だと、リターンが不足してインフレに負け、資産寿命が短くなる。株式比率は50%〜75%を推奨。

- リタイア期間が長くなるほど、許容される引き出し率は低下する。

4%ルールの詳細研究:トリニティ・スタディ

引用:Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable

1996年には、一般に「トリニティ・スタディ(Trinity Study)」として知られる、FIRE後の資産運用における非常に有名な研究論文が発表されました。

この論文は、「FIRE後に貯蓄を枯渇させずに、毎年いくら引き出せるか?」という問いに対し、歴史的なデータに基づいて明確な指針を示しました。

論文が主張する主なポイントは以下の通り。

- 年間4%の引き出し率なら、30年間資産が枯渇しない可能性が95%ある。(4%ルール)

- ポートフォリオ中の株式の比率を上げて債券の比率を下げるほど、引出率を高くできる。

トリニティ・スタディは5つの前提の下で検証されていることに注意が必要です。

- FIRE後の期間は30年:FIRE後の期間の長さは安全引出率に大きな影響を与えます。FIRE後の期間が長いほど、安全引出率は低くなります。あなたがFIRE後に30年以上生活を続けるほど若い場合は、安全引出率を4%より低く設定したほうがいいです。

- 米国株式および米国債券への投資:この研究の注意するべき特徴は、米国株式と米国債券を投資対象に限定した結果であることです。そして4%ルールの根拠となった条件は、米国株式と米国債券を50%ずつとしたポートフォリオの場合です。実は研究対象期間において、米国市場は世界平均を大幅に上回るパフォーマンスを示しました。もしこの研究がオルカンに投資することを前提としていたなら、結果として得られる安全引出率は4%より低かったでしょう。

- 税金と手数料:4%ルールは税金や売買手数料が考慮されていないため、実際には少し余裕を持つ必要があります。

- 過去のデータに基づいている:4%ルールは1926年から1995年までの市場データを用いたシミュレーション結果です。将来の市場が過去と同じリターンを保証するわけではありません。

- インフレの影響:生活費を物価上昇に合わせて増やしていく、インフレ調整が考慮されています。

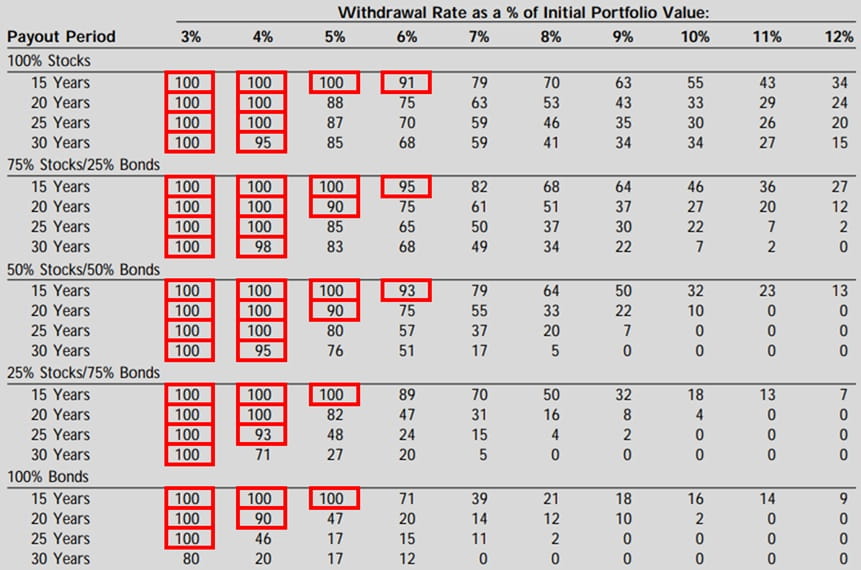

トリニティ・スタディの詳細は以下の表でまとめられています。ここから、妥当な安全引出率が4%と導かれました。

- 株式比率は100%から0%(債権比率は0%から100%)、FIRE後の期間は15年から30年、引出率は3%から12%で、それぞれの条件で資産が枯渇しない確率が調査されました。

- 資産が枯渇しない確率が90%以上の条件を赤枠で示しました。

- 当然ですが、引出率が高いほど資産が枯渇しない確率は低いですし、FIRE後の期間が長いほど資産が枯渇しない確率が低いです。

- 株式の割合が高いポートフォリオほど資産が枯渇しない確率が高いです。

4%ルールは1926年から1995年までの市場データで導かれましたが、ドットコムバブルとリーマンショックを経た2015年に追加検証されました。

4%ルールは暴落に耐える

引用:How Has The 4% Rule Held Up Since The Tech Bubble And The 2008 Financial Crisis?

2000年のドットコムバブルと2008年のリーマンショックがあり、暴落の年にFIREしたら4%ルールでも耐えられないのではないか?という風潮になりました。これに対して、4%ルールは暴落に耐えることを検証したのがこの記事です。

この記事が主張する主なポイントは以下の通り。

- 4%ルールはドットコムバブルとリーマンショックに耐える。

- 4%ルールは歴史上の最悪の時期をもとに設計された保守的な引出率。

- 平均的な時期では、4%ルールでは資産が増え続ける。

この記事では、市場のピーク(2000年、2008年)に引退したポートフォリオ(株式60%・債券40%)の推移を検証しました。

- 2000年引退者(ドットコムバブル直前):引退直後に3年連続の市場下落に直面しましたが、その後の強気相場により、20年以上経っても当初の元本を維持、あるいは上回る資産となっています。

- 2008年引退者(リーマンショック直前):開始直後に資産が大きく目減りしましたが、その後の歴史的な上昇相場のおかげで、4%ルールが想定する基準値を大幅に上回るペースで資産が推移しています。

4%ルールが2000年と2008年の暴落を乗り越えられた理由は、低インフレとその後の市場回復にあります。

4%ルールの根拠となっているのは、1966年に引退したケース(歴史上最も厳しいシナリオ)です。1966年当時は、株価の停滞に加えて猛烈なインフレが重なりました。それに比べれば、2000年や2008年の引退者は、市場のボラティリティは高かったものの、インフレが低かった分、1966年組よりもはるかに安全な状況でした。

しかし、それだけではありません。

4%ルールはドットコムバブルとリーマンショックに耐えたえただけでなく、開始時よりも資産が増えた確率が90%もありました。

4%ルールはかなり保守的な引出率ですが、4%より引出率を上げるとFIRE後に資産が枯渇する確率が劇的に上がります。

どうして4%より引出率を上げるとFIRE後に資産が枯渇する確率が劇的に上がるの?

答えは、リターンの順序リスクです

リターンの順序リスクとは、FIRE後の早い段階に市場の下落に見舞われると、資産が枯渇する可能性が高くなることです。特に最初の10年が重要だとする調査結果が報告されています。(引用:Understanding Sequence Of Return Risk – Safe Withdrawal Rates, Bear Market Crashes, And Bad Decades)

早い段階に暴落しなければ、引出率を4%より高くできます。しかし未来のことはわからないためどうしようもありません。

FIRE後の期間が長期なら3.5%ルールに変更

引用:Adjusting Safe Withdrawal Rates To The Retiree’s Time Horizon

4%ルールは、FIRE後の期間を30年と想定して設計されています。しかし、若くしてFIREを達成した場合、30年を超えて生活を続けます。FIRE後の期間によって4%ルールを修正するべきでしょうか?

この記事では、FIRE後の期間の長短によって資産が枯渇しない引出率にどのように影響するかを調査しました。

| FIRE後の期間 | 安全引出率 |

| 15〜20年 | 5.5% |

| 30年 | 4.0% |

| 40〜45年 | 3.5% |

この記事ではFIRE後の期間が40年以上でも、引出率は3.5%より低くする必要はないと主張しています。40年以上のスパンでは、リターンがインフレ率を上回る確率が高まり、資産が自己増殖を始めるためです。

FIRE後は自分の想定する寿命しだいで、最初は引出率を低くしておき、徐々に引出率を上げていくことができます。

4%ルールの改良①:ガードレール戦略

引用:Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable

4%ルールは保守的な引出率ですが、将来の市場動向や自分が想定以上に長生きした場合に資金が枯渇するリスクはあります。

- 市場環境の変化:低金利や株価の割高感により、将来の期待リターンが過去ほど高くならない可能性がある。

- 長寿化:30年以上のFIRE期間となる可能性がある。

このようなリスクに対応するため、この論文ではガードレール戦略を推奨しています。

ガードレール戦略とは、相場が良い年は引出率を上げてもよいが、相場が悪い年は引出率を下げることです。この対策によって、リターンの序列リスクによる悪影響を抑えることができ、資産寿命を延ばせます。この論文のポイントは以下の通り。

- 相場が良い年は引出率を上げてもよいが、相場が悪い年は引出率を下げる。

- そのためにも、資産の一部は現金で保有しておき、相場の悪い年に運用資産を減らしすぎないようにする。

FIRE後は資産を増やすことよりも、資産を枯渇させないことを目標にするべきです。

4%ルールの改良②:ガイトン・クリンガー戦略

引用:Decision Rules and Maximum Initial Withdrawal Rates

2006年にガイトンとクリンガーは、4%ルールをより現実に即した、動的なルールへと進化させました。この論文のポイントは以下の通り。

- 相場の好調・不調に合わせて引出率を調整する4つのルールを適用することで、安全引出率を5%まで上げることが可能

ガイトン・クリンガー戦略の4つのルールを説明します。

- 引き出し制限ルール:前年の市場がマイナスだった場合、その翌年の引き出し額にはインフレ調整(増額)を行わず、据え置きとします。これにより、資産が減っている時のさらなる流出を防ぎます。

- ポートフォリオ管理ルール:ポートフォリオ内の資産クラス(株式や債券など)のリバランスを徹底し、利益が出ている資産から優先的に引き出しに充てます。

- 上限ガードレール:引出率が、初期設定した引出率より20%以上上昇した場合(=相場が悪化し、資産が減りすぎた場合)、引出額を10%カットします。

- 下限ガードレール:引出率が、初期設定した引出率より20%以上低下した場合(=相場が好調で、資産が大幅に増えた場合)、引出額を10%増額します。

従来の4%ルールとガイトン・クリンガー戦略を比較しました。

| 項目 | 4%ルール | ガイトン・クリンガー戦略 |

| 初期取り崩し率 | 4% | 5% |

| 柔軟性 | 固定(インフレ調整のみ) | 動的(市場に合わせて増減) |

| 資産寿命 | 30年 | 40年以上の長期にも対応 |

ガイトン・クリンガー戦略は、相場が良い時は少し贅沢をし、悪い時は少し我慢するという柔軟性を持つことで、安全引出率を上げることに成功しました。

4%ルールは日本でも通用するのか?

4%ルールには入っていない、日本特有の事情を加えて考える必要があります。その影響は、自分のポートフォリオの中身や、受け取る予定の年金によって変わります。

米国市場のリターンが前提

4%ルールは米国株50%と米国債券50%のポートフォリオで検証されたルールです。過去100年、米国市場は世界最強のパフォーマンスを維持してきました。

しかし、もし全世界株(オルカン)や日本株で運用する場合、安全引出率を4%から少し下げたほうがいいかもしれません。

税金と手数料

4%ルールには税金と手数料が考慮されていません。日本国内での譲渡所得税(約20%)を考慮すると、手取りでは3.2%になってしまいます。

最近は手数料が下がっていますので、それほど気にしなくていいでしょう。

公的年金

日本には国民年金・厚生年金があります。年金収入を当てにすれば、引出率を下げても生活に困らないことになります。つまり、FIRE後の資産が枯渇するリスクが下がります。

まとめ

この記事では、なぜ4%と言われているのか、本当に4%が適切なのか、FIREに失敗しないための引出率について丁寧に説明しました。

この記事にはたくさんの情報があります。

4%ルール

- 年間4%の引き出し率なら、30年間資産が枯渇しない可能性が95%ある。(4%ルール)

- ポートフォリオ中の株式の比率を上げて債券の比率を下げるほど、引出率を高くできる。

- 4%ルールはドットコムバブルとリーマンショックに耐える。

- 4%ルールは歴史上の最悪の事態を想定して設計された保守的な引出率。

- 平均的な時期では、4%ルールでは資産が増え続ける。

4%ルール:FIRE後の期間の影響

- FIRE後の期間が40〜45年の場合、安全引出率は3.5%。

- FIRE後の期間が15〜20年の場合、安全引出率は5.5%。

4%ルールの改良

- ガードレール戦略:相場が良い年は引出率を上げてもよいが、相場が悪い年は引出率を下げる。そのためにも、資産の一部は現金で保有しておき、相場の悪い年に運用資産を減らしすぎないようにする。

- ガイトン・クリンガー戦略:引出率が、初期設定した引出率より20%以上上昇した場合(=相場が悪化し、資産が減りすぎた場合)、引出額を10%カットする。

4%ルールは日本でも通用するのか?

- 国民年金・厚生年金を当てにすれば、引出率を下げても生活に困らない。

- 米国株と米国債券で運用すれば通用するが、オルカンや日本株で運用する場合は安全引出率を下げたほうが良い。

- 日本国内での譲渡所得税(約20%)を考慮すること。